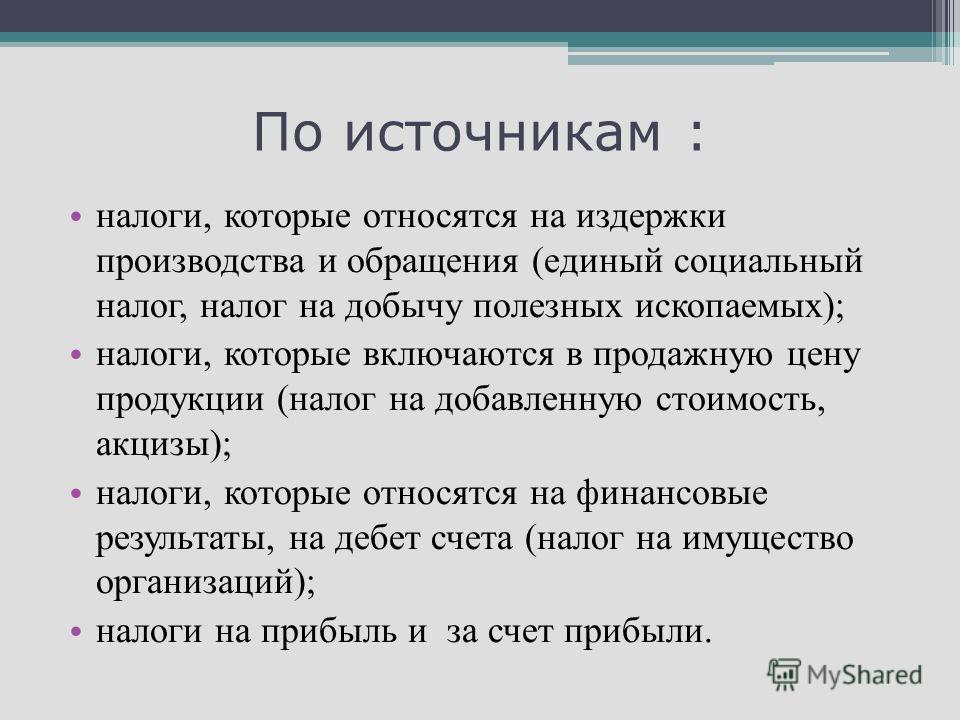

Социальные налоги в бухгалтерии. Как рассчитать социальный налог.

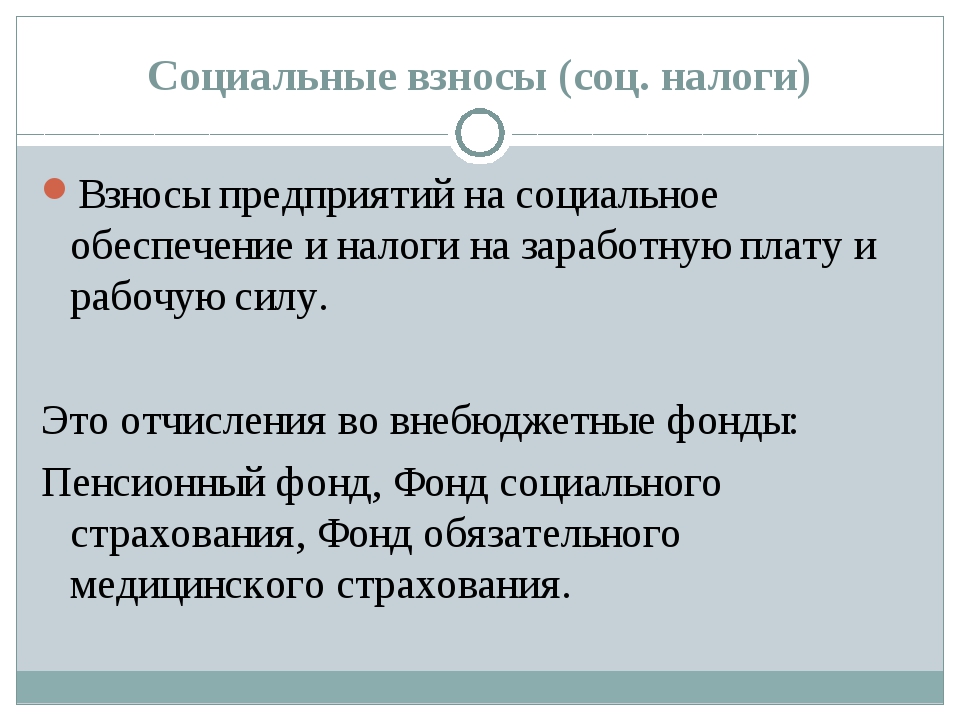

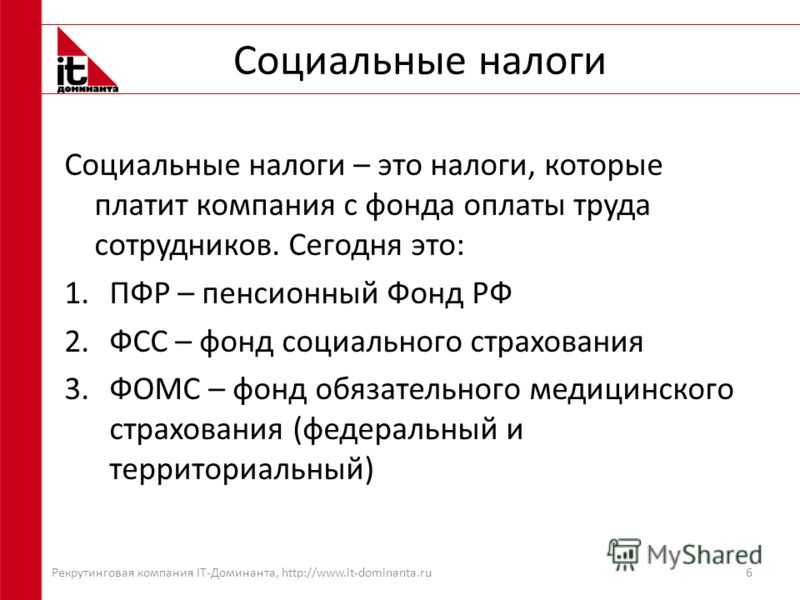

Социальные налоги по закону должны уплачиваться всеми без исключения субъектами предпринимательской деятельности. Они включают взносы и налоги на доходы физических лиц, на социальное обеспечение. Частично выплаты осуществляются работниками предприятий и организаций. Другую часть обязательных отчислений уплачивают работодатели.

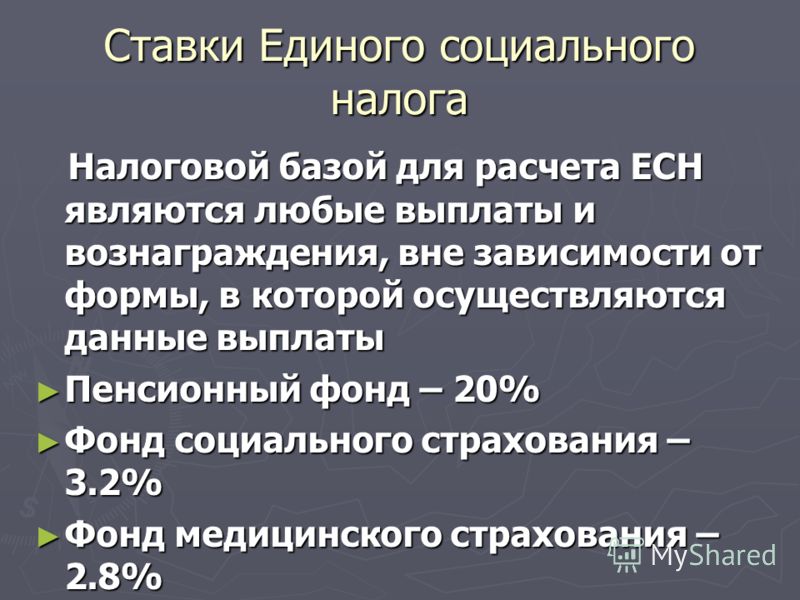

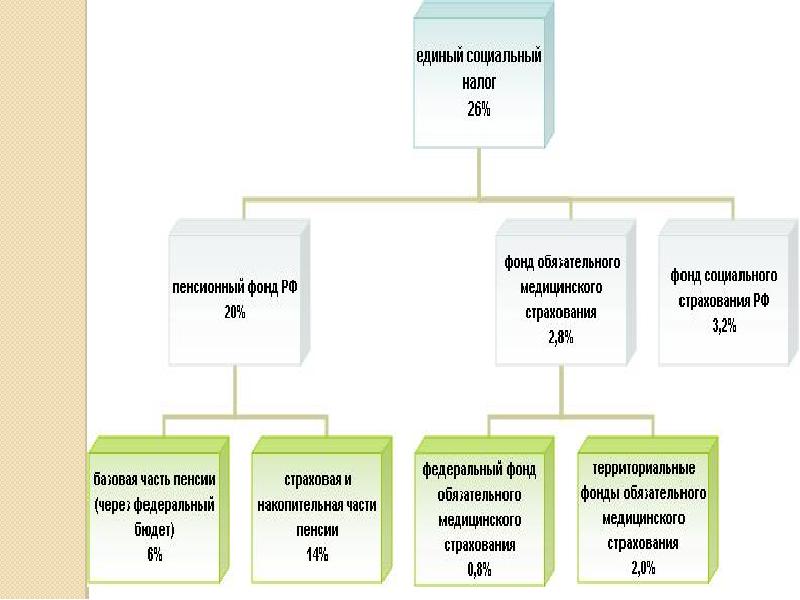

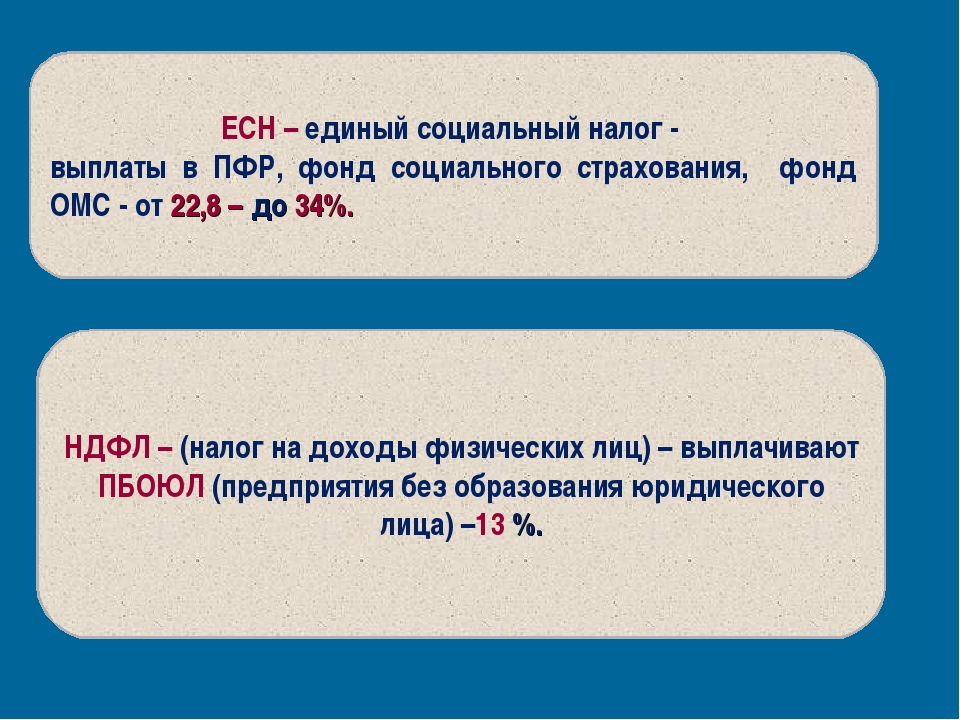

До 2010 года работодатели могли платить так называемый единый налог. Он уплачивался в установленном законодательством порядке и размере. Но единый налог на доходы, предусматривающий социальные отчисления, был отменен. Сегодня работодатели вместо ЕСН платят взносы в ПФР, ФСС, ФОМС.

Социальные отчисления современными работодателями осуществляются по разным инстанциям. Ранее единый налог взимался общей суммой, которая впоследствии распределялась по фондам. С отменой ЕСН увеличилась процентная ставка по налогам.

Что касается специфики осуществления социальных отчислений, разъяснить налогоплательщику актуальные нюансы могут квалифицированные специалисты профильной компании. Нужна экспертная консультация по налогам? «ПрофБизнесУчет» к вашим услугам.

Актуальные сегодня виды социальных налогов требуют профессионального подхода к исчислению. Они должны перечисляться на отдельные счета. Так, например, взносы в ФОМС платятся в федеральный и территориальные фонды. Местные налоги исчисляются по схеме, утвержденной действующим законодательством.

Cоциальные отчисления в фонды осуществляются с компенсаторной целью. Так, ПФР формирует пенсионные накопления. Изначально обязанность отчисления взносов была вменена только работодателям.

ФСС аккумулирует средства на выплату больничных. Также за счет средств фонда обеспечивается лечение льготных категорий работников, выплачиваются компенсации по несчастным случаям и профзаболеваниям. Отчисления в ФСС осуществляются работодателями.

ФОМС также пополняет бюджет за счет социальных отчислений работодателей. Взносы платятся в территориальный и федеральный фонды. За счет средств того и другого населению страны предоставляется бесплатное медицинское обслуживание.

Все виды социальных налогов являются обязательными к уплате. Исчисление таких налогов осуществляется бухгалтерией предприятий, организаций. Порядок исчисления регламентирован действующим законодательством. Последнее не является статичным. Постоянно увеличивается максимальная сумма, используемая в расчетах для осуществления социальных отчислений.

Правильное исчисление и грамотный учет социальных налогов – обязанность налогоплательщика. Хотите оптимизировать указанные процессы, минимизировать риск совершения учетных и расчетных ошибок? Передайте бухгалтерские функции на аутсорсинг. Специалисты «ПрофБизнесУчет» возьмут на себя обязанности по исчислению социальных взносов и ответственность за качество отчетов, предоставляемых по инстанциям.

Уплата налогов и социальных платежей индивидуальными предпринимателями

Изменения по ИП в 2021 году

С января 2018 года с принятием нового Налогового Кодекса изменился порядок уплаты предпринимателями налогов, взносов и отчислений как с доходов работников, так и в свою пользу. Неизменными остались сроки уплаты налогов по итогам предпринимательской деятельности (налоги с дохода).

В начале статьи рассмотрим общие изменения, о которых должен знать каждый индивидуальный предприниматель, не зависимо от применяемого режима налогообложения, а затем подробно рассмотрим порядок уплаты налогов для отдельных налоговых режимов.

Обязательное социальное медицинское страхование: отчисления (ООСМС) и взносы (ВОСМС)

С января 2021 года увеличена ставка по отчислениям на обязательное социальное медицинское страхование (ООСМС) и составляет 2 % от фонда оплаты труда. До 2021 года индивидуальные предприниматели производили уплату ООСМ в размере 1% от начисленных работникам доходов.

Размер ставки взносов на обязательное социальное медицинское страхование (ВОСМС) в 2021 году остался неизменным, начиная

Помимо отчислений в 2021 году у предпринимателей возникает обязательство по уплате взносов по ОСМС:

- по работникам: удерживаются из заработной платы в размере 2%;

- по договорам ГПХ: удерживаются из дохода физического лица, оказывающего услуги, в размере 2%;

- в свою пользу: 5% от 1,4 МЗП.

Сравнительная таблица изменений по ОСМС:

|

ОСМС |

отчисления |

взносы |

||||

|

2019 год |

2020 год |

2021 год |

2019 год |

2020 год |

2021 год |

|

|

За работников |

1,5 % |

2 % |

2% |

нет |

1 % |

2% |

|

По договорам ГПХ |

нет |

нет |

нет |

нет |

1 % |

2% |

|

За ИП (в свою пользу) |

нет |

нет |

нет |

нет |

2 975 тенге |

2 975 тенге |

Освобождение от налогов

Освобождены от уплаты налога на прибыль сроком на 3 года индивидуальные предприниматели, применяющие специальные налоговые режимы:

- Патент;

- Упрощенная декларация;

- Фиксированный вычет;

-

СНР для производителей сельхозпродукции.

Не освобождаются от уплаты налогов от предпринимательской деятельности налогоплательщики, работающие на общеустановленном режиме, а также данная льгота не распространяется на налогоплательщиков осуществляющих определенные виды деятельности, ознакомиться с которыми можно в статье Малый бизнес освобожден от налогов на 3 года.

Обратите внимание на то, что освобождению подлежат налоги рассчитанные от предпринимательской деятельности (индивидуальный (корпоративный) подоходный налог и социальный налог), налоги и социальные платежи исчисленные с доходов работников и прочих физических лиц (договора ГПХ) подлежат оплате в полном объеме. А так же необходимо своевременно производить уплату пенсионных взносов, социальных отчислений и взносов на ОСМС за самого предпринимателя.

Общеустановленный режим

Индивидуальные предприниматели, применяющие общеустановленный режим (ОУР), по итогам своей деятельности представляют годовую Декларацию по индивидуальному подоходному налогу (ФНО 220. 00). В Декларации по ИПН отражаются все полученные доходы и произведенные расходы за отчетный налоговый период, при этом производится расчет налогооблагаемого дохода (доходы — вычеты). Индивидуальный подоходный налог в общеустановленном режиме рассчитывается с прибыли, полученной за налоговый период (календарный год). Ставка индивидуального подоходного налога (налога на прибыль) для ИП на общеустановленном режиме установлена в размере 10 %.

00). В Декларации по ИПН отражаются все полученные доходы и произведенные расходы за отчетный налоговый период, при этом производится расчет налогооблагаемого дохода (доходы — вычеты). Индивидуальный подоходный налог в общеустановленном режиме рассчитывается с прибыли, полученной за налоговый период (календарный год). Ставка индивидуального подоходного налога (налога на прибыль) для ИП на общеустановленном режиме установлена в размере 10 %.

Помимо налога на прибыль индивидуальные предприниматели на ОУР производят ежемесячную уплату налогов и социальных платежей за работников и за самого себя (в свою пользу). По начисленным доходам работников, а также рассчитанным налогам, взносам и отчислениям за работников и за ИП, налогоплательщик ежеквартально представляет Декларацию по форме 200.00.

Основным отличием общеустановленного режима для индивидуальных предпринимателей от всех остальных является отдельный порядок расчета социального налога как за работников, так и в свою пользу. Социальный налог ИП на ОУР рассчитывается исходя из численности работников, а нет от суммы начисленной заработной платы.

Социальный налог ИП на ОУР рассчитывается исходя из численности работников, а нет от суммы начисленной заработной платы.

Расчет и уплата за работников

Налоги и отчисления за работников:

|

удерживаются из заработной платы работника |

уплачиваются за счет средств ИП |

||||

|

ОПВ |

ВОСМС |

ИПН |

СО |

ОСМС |

СН |

|

10 % |

2 % |

10 % |

3,5 % |

2 % |

1 МРП за каждого |

|

расчет и уплата ежемесячно |

|||||

|

Декларации по индивидуальному подоходному и социальному налогу (ФНО 200. |

|||||

Сумма социального налога, подлежащего к уплате в бюджет, уменьшается на сумму социальных отчислений при этом, если сумма социального налога меньше социальных отчислений, то социальный налог считается равным нулю.

Пример 1) Заработная плата работника за январь 2021 года составила 70 000 тенге:- Социальные отчисления = (з/п 70 000 – опв 7 000) х 3,5% = 2 205 тенге;

- Социальный налог: 1 МРП = 2 917 минус СО 2 205 = 712 тенге.

2) Заработная плата работника за февраль 2021 года составила 100 000 тенге:

- Социальные отчисления = (з/п 100 000 – опв 10 000) х 3,5% = 3 150 тенге;

- Социальный налог: 1 МРП = 2 917 минус СО 3 150 = — 233 тенге.

Социальный налог, подлежащий уплате, определяется как разница между исчисленным социальным налогом и суммой социальных отчислений по каждому физическому лицу индивидуально. Т.е. расчет суммы социального налога, подлежащего уплате в бюджет, рассчитывается отдельно по каждому работнику, а так же за самого индивидуального предпринимателя.

Расчет и уплата за индивидуального предпринимателя

Индивидуальный предприниматель обязан ежемесячно производить уплату социальных платежей и социального налога в свою пользу. Объекты обложения ОПВ, ВОСМС и СО, так же как и суммы исчисленных взносов и отчислений отражаются в строках с названием «в свою пользу» декларации формы 200.00.

Социальные платежи и социальный налог за ИП

Индивидуальный предприниматель ежемесячно исчисляет и уплачивает за себя:

- обязательные пенсионные взносы;

- взносы на обязательное социальное медицинское страхование;

- социальные отчисления;

- социальный налог.

|

ОПВ |

ВОСМС |

СО |

СН |

|---|---|---|---|

|

10 % |

5 % |

3,5 % |

2 МРП |

|

уплата ежемесячно |

|||

|

отражение в ФНО 200.00 за полугодие |

|||

Размер дохода для расчета ОПВ и СО в свою пользу индивидуальным предпринимателем определяется самостоятельно.

Объект для расчета взносов на ОСМС в 2021 году установлен в размере 1,4 МЗП ( 1,4 * 42 500 = 59 500 тенге), то есть сумма взносов на медицинское страхование является фиксированной — 2 975 тенге ( 1,4 * 42 500 * 5 %).

Правилами исчисления и перечисления обязательных пенсионных взносов в 2021 году для объекта исчисления установлены минимальный и максимальный пределы в размере от 1 МЗП до 50 МЗП. До декабря 2018 года максимальный предел для исчисления ОПВ был установлен в размере 75 МЗП.

Для расчета социальных отчислений Правилами исчисления и уплаты СО предусмотрены пределы: минимальный 1 МЗП и максимальный 7 МЗП (до 2019 года 10 МЗП).

В Правилах исчисления ОПВ и СО установлено, что сумма заявленного дохода для расчета отчислений и взносов в свою пользу не должна быть больше дохода, определяемого для целей налогообложения в соответствии с Налоговым кодексом.

Из этого следует, что сумма заявленного дохода для расчета ОПВ и СО не может быть больше фактического дохода от предпринимательской деятельности.

Несмотря на данное ограничение, ИП в случае отсутствия дохода, вправе уплатить ОПВ в свою пользу из расчета 10% от 1МЗП.

Индивидуальный подоходный налог за самого ИП

ИПН индивидуальным предпринимателем рассчитывается на основании результатов предпринимательской деятельности один раз в год.

ИП, применяющий общеустановленный режим налогообложения, ежегодно (в срок до 31 марта следующего года) представляет Декларацию по индивидуальному подоходному налогу (ФНО 220.00).

В налоговой декларации рассчитывается прибыль (доходы — расходы) полученная за отчетный период, которая является объектом обложения ИПН по ставке 10%.

ИПН за ИП уплачивается раз в год – до 10 апреля года следующего за отчетным.

Упрощенная декларация (СНР)

Расчет и уплата за работников

Налоги и отчисления за работников:

- обязательные пенсионные взносы;

- индивидуальный подоходный налог;

- социальные отчисления;

- отчисления и взносы на обязательное социальное медицинское страхование.

ИП, применяющие СНР на основе Упрощенной декларации, не исчисляют и не уплачивают социальный налог за своих работников. Социальный налог рассчитывается по результатам предпринимательской деятельности.

Расчет и уплата ОПВ, СО, ОСМС и ИПН за работников с 2018 года производится в общем порядке, а это значит ежемесячно.

Социальные платежи и ИПН за работников:

- исчисляются ежемесячно;

- уплачиваются в срок до 25 числа следующего месяца ежемесячно;

- отражаются в Упрощенной Декларации (ФНО 910.00) – 1 раз в пол года.

|

удерживаются из заработной платы работников |

уплачиваются за счет средств ИП |

|||

|

ОПВ |

ВОСМС |

ИПН |

СО |

ОСМС |

|

10 % |

2 % |

10 % |

3,5 % |

2 % |

|

расчет и уплата ежемесячно |

||||

|

ФНО 910. |

||||

В полугодовой декларации 910.00 предусмотрены строки для указания начисленных взносов, отчислений и налогов за работников в соответствии с месяцем начисления.

Расчет и уплата за ИП

Несмотря на то, что налоговая отчетность по упрощенной декларации представляется только 1 раз в полугодие, индивидуальный предприниматель обязан ежемесячно производить уплату социальных платежей в свою пользу (ОПВ, ВОСМС, СО за ИП). А вот налоги с дохода в размере 3% (1/2 ИПН и 1/2 СН) налогоплательщики, применяющие специальный налоговый режим на основе упрощенной декларации, уплачивают 1 раз в полгода.

Социальные платежи за ИП

Индивидуальный предприниматель ежемесячно исчисляет и уплачивает за себя:

- обязательные пенсионные взносы;

- взносы на обязательное медицинское страхование;

- социальные отчисления.

|

ОПВ |

ВОСМС |

СО |

|---|---|---|

|

10 % |

5 % |

3,5 % |

|

уплата ежемесячно |

||

|

отражение в ФНО 910.00 за квартал |

||

Так же, как и в общеустановленном режиме, индивидуальный предприниматель на СНР самостоятельно определяет размер дохода для расчета ОПВ и СО в свою пользу в пределах:

- от 1МЗП до 50 МЗП для ОПВ (до 2019 года максимальный предел — 75 МЗП);

- от 1МЗП до 7 МЗП для СО (до 2019 года максимальный предел — 10 МЗП);

- не больше дохода от предпринимательской деятельности

При этом, в случае отсутствия дохода, предприниматель вправе уплатить ОПВ в свою пользу из расчета 10% от 1МЗП.

Для расчета взносов на обязательное медицинское страхование в 2021 году объектом обложения признается сумма в размере 1,4 МЗП ( 1,4 * 42 500 = 59 500 тенге), следовательно, сумма ВОСМС в 2020 году составляет 2 975 тенге (59 500 * 5%).

Индивидуальный подоходный и социальный налог за ИП

Индивидуальный подоходный и социальный налоги рассчитываются и уплачиваются предпринимателем один раз в пол года на основании представленной ФНО 910.00 «Упрощенная декларация для субъектов малого бизнеса».

|

ФНО 910.00 |

срок представления ФНО |

срок уплаты ИПН и СН |

|

1 полугодие |

до 15 августа текущего года |

до 25 августа текущего года |

|

2 полугодие |

до 15 февраля следующего года |

до 25 февраля следующего года |

Налоги по упрощенной декларации исчисляются с дохода, полученного от предпринимательской деятельности, по ставке 3%.

Если среднемесячная заработная плата работников за полугодие оказалась больше 23 МРП, то сумма исчисленного налога уменьшается на 1,5 % за каждого работника.

ПримерДоход от предпринимательской деятельности за 1 полугодие 2021 года составил 7 000 000 тенге.

Средняя заработная плата работников за 1 полугодие 2021 года составила 72 000 тенге.

Средняя численность работников (без учета самого ИП) 7 человек.

Расчет:

Так как 72 000 это больше 23-х МРП (23 х 2 917 = 67 091), то предприниматель может уменьшить начисленную сумму налога на 1,5% х 7 чел = 10,5%.

- Сумма налога = 7 000 000 х 3% = 210 000 тенге.

- Сумма корректировки 210 00 х 10,5% = 22 050 тенге.

Исчисленная сумма налога распределяется на следующие виды:

- 1⁄2 – индивидуальный подоходный налог за ИП

- 1⁄2 — социальный налог

Сумма налога = 7 000 000 х 3% = 210 000 тенге.

Сумма корректировки 210 00 х 10,5% =22 050 тенге (пример выше).

Сумма налога после корректировки = 210 000 -22 050 = 187 950.

- ИПН = 187 950 / 2 = 93 975 тенге;

- СН = 187 950 / 2 = 93 975 тенге.

Сумма социального налога, рассчитанная по Упрощенной декларации, также подлежит уменьшению на сумму исчисленных за полугодие социальных отчислений за работников и самого ИП. Если сумма социальных отчислений за полугодие окажется больше суммы социального налога, то социальный налог считается равным нулю.

Единый социальный налог|Касса24

Работодатель, который нанимает

сотрудников, должен платить в госбюджет налог – это единый социальный налог (ЕСН), который введен в

Казахстане 1 января 1999 года. Его не стоит путать с социальными

отчислениями: ЕСН – это

единый социальный платеж

сразу за всех сотрудников, а социальные отчисления – это вычеты из

зарплаты, которые поступают на счет каждого работника. Они нужны для назначения

пособия по беременности, потере роботы, уходу за ребенком в возрасте до одного

года и др.

Его не стоит путать с социальными

отчислениями: ЕСН – это

единый социальный платеж

сразу за всех сотрудников, а социальные отчисления – это вычеты из

зарплаты, которые поступают на счет каждого работника. Они нужны для назначения

пособия по беременности, потере роботы, уходу за ребенком в возрасте до одного

года и др.

Средства, которые поступили от работодателей, государство направляет на социальные нужды: содержание школ и дошкольных учреждений, армии, финансирование государственных программ, пенсионное обеспечение, бесплатное медицинское обслуживание.

Кто платит единый соцналог?Налог ЕСН отчисляют из собственных средств (то есть платежи не вычитаются из зарплаты специалиста) работодатели, которые относятся к двум категориям:

- Юридические лица (могут быть резидентами или нерезидентами Казахстана).

- Индивидуальные предприниматели (исключение – ИП, работающие по патенту).

Сумму,

которую должен перевести работодатель, рассчитывают по формуле. За основу берут

заработную плату специалиста. Минимальная зарплата в Казахстане в 2020 году

составляет 42 500 тенге. Согласно законодательству, работодатель обязан

выплатить по одному МРП (месячному расчетному показателю, который с 1 апреля

2020 года составляет 2778 тенге) за каждого специалиста, а за себя –

два МРП.

За основу берут

заработную плату специалиста. Минимальная зарплата в Казахстане в 2020 году

составляет 42 500 тенге. Согласно законодательству, работодатель обязан

выплатить по одному МРП (месячному расчетному показателю, который с 1 апреля

2020 года составляет 2778 тенге) за каждого специалиста, а за себя –

два МРП.

Для юридических лиц ставка ЕСН составляет 9,5% (в 2025 году ее увеличат до 11%). Организация может выбрать общеустановленный режим налогообложения или упрощенный. При общеустановленной схеме:

- От зарплаты сотрудника отнимают пенсионный взнос (он составляет 10%).

- Оставшуюся сумму умножают на ставку социального налога – 9,5%.

- От полученного результата отнимают социальные отчисления (это 3,5%).

- Оставшаяся цифра и есть размер соцналога.

При упрощенной схеме нужно вычислить 1,5%

от дохода компании, а затем отнять от полученного результата социальные

отчисления всех специалистов и директора. Такие расчеты проводят раз в 6 месяцев. Аналогично выполняется расчет по упрощенной схеме для ИП.

Аналогично выполняется расчет по упрощенной схеме для ИП.

Оплату по общеустановленному режиму производят по графику – каждый месяц до 25-го числа месяца, который следует за отчетным. Так, оплату за июнь перечисляют до 25 июля.

Если работодатель выбрал упрощенную схему, то оплата выполняется раз в 6 месяцев: за первые полгода – до 15 августа, за вторые – до 15 февраля.

Оплата осуществляется на основании формы 910 по месту регистрации плательщика.

Есть ли льготы по ЕСН?Компании, которые производят сельскохозяйственную продукцию, могут рассчитывать на специальный налоговый режим и снизить платеж на 70% (в соответствии с пунктом 1 статьи 700 НК РК).

ЕСН отменен для

организаций, которые работают в экономической зоне «Парк инновационных

технологий». Скидку в размере 100% могут получить те компании, единый

социальный налог которых составляет не меньше 70% от общей суммы расходов

(согласно пункту 9 статьи 709 НК РК).

Как уплатить ЕСН через платежную систему Kassa24.kz?

Kassa24.kz – первая в Казахстане платежная система, которая включает больше 20 тысяч терминалов самообслуживания по всей стране, сайт и мобильное приложение. Терминал принимает наличные деньги, а сайт и приложение позволяют рассчитаться картой. Все транзакции подтверждаются чеком, а деньги перечисляются за пару минут.

Чтобы провести платеж, нужно:

- Выбрать «Все услуги», а затем зайти в раздел «Налоги и штрафы» и далее «Налоги».

- Ввести ИИН.

- Выбрать из списка код бюджетной классификации. Для соцналога это 103000 или 103101.

- Указать код назначения платежа.

- Выбрать налоговый департамент (в списке представлен перечень организаций по городам и областям), а затем управление государственных доходов.

- Нажать «Далее».

- Указать сумму, которую Вы хотите перечислить.

- Определиться со способом платежа (карта или «Мой

баланс»).

Учтите размер комиссии: в первом случае – 2%, во втором –

0%.

Учтите размер комиссии: в первом случае – 2%, во втором –

0%.

Не забудьте взять чек из терминала, сделать скриншот или сохранить электронную версию документа, если Вы работаете с сайтом или приложением.

за что и как платят испанцы и резиденты Испании / Блог компании Selectel / Хабр

Мы продолжаем публиковать статьи особенностям переезда, обучения и жизни в Испании. Тема новой публикации — налоги. Система казначейства и налогообложения стран, пожалуй, самая изобретательная структура в государственном устрое. Испания здесь не исключение.

Граждане и резиденты страны платят налоги за все: за потребление товаров и услуг, за воду, которую пьют, за недвижимость, в которой живут и так далее. Цель, которую преследует правительство — наполнить казну страны до отказа создать государство на принципах равенства и равномерного распределения ресурсов, в котором бы каждый испанец и резидент жил счастливо и с осознанием осуществленной на высших уровнях справедливости. Под катом — описание нюансов этой системы.

Под катом — описание нюансов этой системы.

Виды налогов в Испании

Если начать с азов, то понятие налогообложения в Испании определяется как “экономический вклад, которые граждане обязаны осуществлять по закону для поддержания доходов государства и гарантии работы государственной системы услуг общего пользования”. То есть налоги — это не только источник благосостояния государственной системы обслуживания населения, но и прямой фактор богатства и процветания страны.

В налоговой системе Испании различают три вида платежей:

- Сборы — оплачиваются, когда гражданин или налоговый резидент пользуется определенной государственной услугой (например, обновлением документов или паркингом).

- Специальные взносы — оплачиваются, когда гражданин получает прибыль или добавочную стоимость на свои товары и услуги в результате проведения государственной реформы.

- Налоги — безвозмездные платежи граждан, определяемые законодательством как вклад в государственное управление.

Любое лицо, которое получает доход, платит государственной финансовой системе Испании в зависимости от уровня своих экономических возможностей. Основной принцип: чем больше человек зарабатывает, тем больше он платит в государственную казну.

В Испании 38% налогоплательщиков платят 72% от общей суммы получаемых государством налогов. Это граждане, доходы которых составляют от 21 до 150 тыс. евро в год.

Экономические способности каждого налогового резидента определяются в зависимости от:

- движимого и недвижимого имущества, которым он владеет;

- дохода, который он получает;

- суммы денег, которые он тратит;

- личных обстоятельств (многодетность, инвалидность и др.).

Типы налогов в Испании

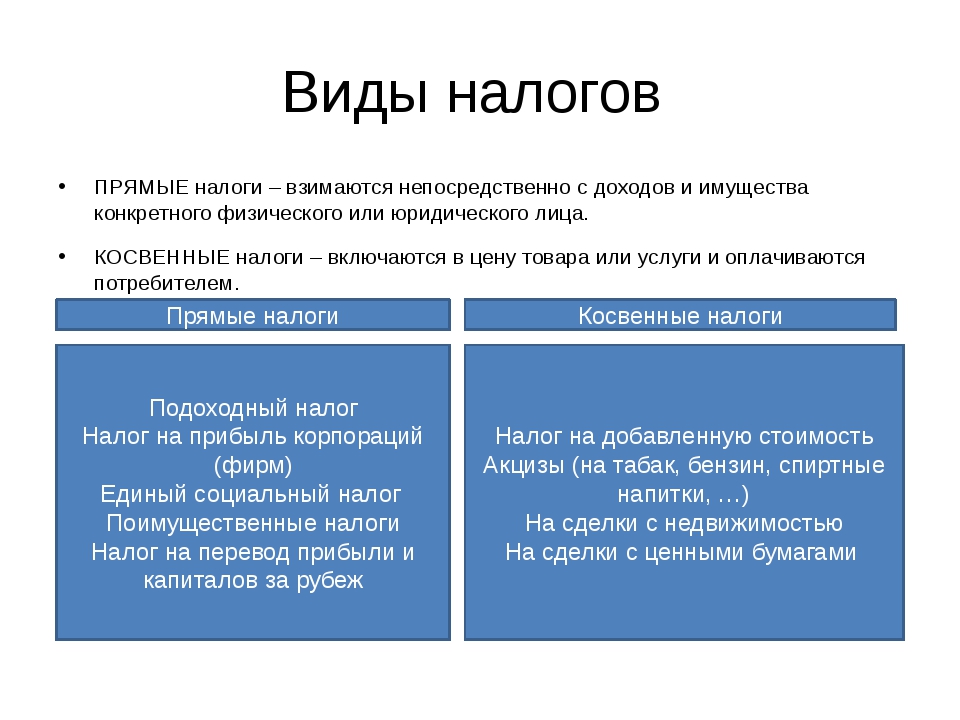

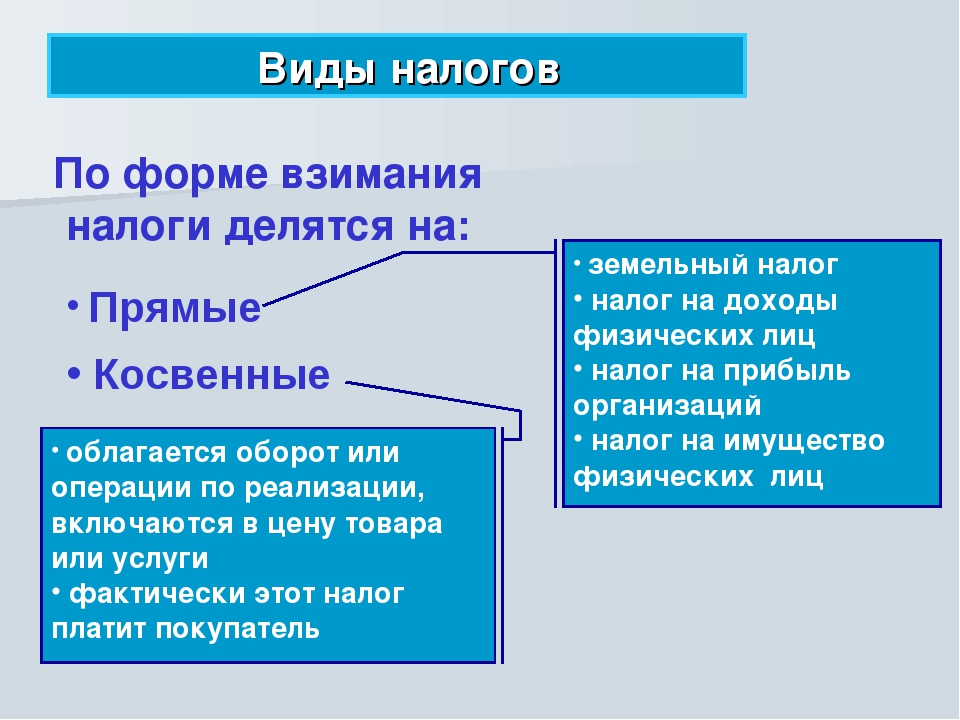

Налоги в Испании классифицируются по типам — например, прямые или непрямые. Также нужно знать, что налоговая система — трехуровневая, когда платежи взимаются на государственном, региональном или местном уровнях.

К прямым налогам относятся:

- подоходный налог;

- подоходный налог нерезидентов;

- корпоративный налог;

- налог на наследство и дарение;

- налог на богатство.

К непрямым налогам относятся:

- НДС;

- налог на передачу имущества и документальное оформление юридических актов;

- таможенный доход;

- специальные налоги.

Основные налоги, которые платят испанцы и резиденты

Самые крупные по размеру налоги платятся в казну малыми и средними предприятиями, а также частными предпринимателями и самозанятыми работниками.

Подоходный налог с населения (IRPF)

Этот налог является самым важным с точки зрения источника взыскания испанской налоговой системой. Налогом облагается ежемесячный доход испанца, оплачивается он также каждый месяц. В конце года рассчитывается сальдо. Если оно отрицательное, налогоплательщик возвращает себе часть уплаченной суммы, если положительное, разницу ему придется доплатить.

Самозанятые специалисты декларируют свой доход каждые три месяца по специальной прогрессивной системе взносов, установленной Налоговой службой.

Для того чтобы определить платежные способности гражданина Испании или резидента, во внимание принимаются различные факторы — например, личные и семейные обстоятельства. Поэтому вместе с принципом прогрессивности (больше получаешь — больше платишь) используется и система освобождений, сокращений и отчислений. Таким образом, есть категории граждан, которые освобождены от уплаты налогов, платят по сниженной ставке или получают пособия. К ним, например, относятся инвалиды, безработные, студенты и др.

Подоходный налог нерезидентов

Это налог, которые платят жители других стран на доход, полученный в Испании. Во избежания двойного налогообложения или уклонения от уплаты налогов используются международные конвенции, подписанные Испанией с другими странами.

Налог на деятельность компаний (IS)

Это вид прямого налога, который платят предприятия и компании по всей территории Испании, кроме Страны Басков и Наварры, где применяется своя система налогообложения компаний.

IS платят все типы юридических лиц — от коммерческих компаний до ассоциаций и фондов. Но есть и исключения. Существует категория юридических лиц, которые либо платят налог по сниженной ставке 25%, либо не платят его совсем. Например, предприятия без прибыли, союзы, федерации, Королевские Академии, Банк Испании, государство и автономные сообщества.

IS платят все типы юридических лиц — от коммерческих компаний до ассоциаций и фондов. Но есть и исключения. Существует категория юридических лиц, которые либо платят налог по сниженной ставке 25%, либо не платят его совсем. Например, предприятия без прибыли, союзы, федерации, Королевские Академии, Банк Испании, государство и автономные сообщества.Налог на добавленную стоимость (НДС)

В отличии от других видов налога, НДС платится не потому, что испанец получает доход, а потому что он его тратит. НДС платиться всеми автономными сообществами, исключая Канарские острова, а также Сеуту и Мелилью — анклавы Испанского королевства на территории Африки.

Если кратко, то сумма НДС формируется на основе трех налоговых ставок. Например, низкая ставка в 4% установлена на предметы первой необходимости. Десятипроцентная ставка, или сниженная, устанавливается на некоторые продукты питания, пассажирский транспорт, товары для здоровья, гостиничный бизнес и строительство. Общая ставка НДС в 21% установлена на все остальные товары и услуги.

Общая ставка НДС в 21% установлена на все остальные товары и услуги.

НДС — это косвенный налог, который компании не платят, но “копят” в процессе производства товаров и услуг для государства. По этой причине НДС облагается налогом только на оборот материальных ценностей без учета личных обстоятельств, как и подоходный налог с физических лиц. Компании должны декларировать уплаченный и собранный НДС ежемесячно или ежеквартально.

Налог на передачу имущества и документальное оформление юридических актов

В этот тип сборов входят три налога, которые не пересекаются с НДС и между собой:

- Налог на передачу прав собственности. Здесь облагаются налогом все операции передачи собственности, если обе стороны при этом получают выгоду.

- Налог на документально оформленные правовые акты. Речь идет об оформлении всех нотариальных документов, актов, свидетельств, оформленных в Испании и за границей, но имеющих свою силу в Испании.

- Налог на корпоративные действия, например, на создание, увеличение/уменьшение уставного капитала, создание и роспуск компаний и др.

Из других налогов, которые испанцы платят в своей стране, также стоит отметить налог на недвижимое имущество (от 100 евро в год) и на транспортные средства (от 80 евро в год).

Наибольшее налоговое бремя ложится на граждан и резидентов страны, которые получают от 30 000 до 60 000 евро в год. Их всего 18% от общей массы налогоплательщиков, но их налоги составляют 36% от всей суммы получаемых государством налогов. При этом средний доход на одного жителя Испании составляет чуть больше 23 620 евро в год.

Кстати, в 2020 году Испания стала первой в Европе по такому признаку, как социальное неравенство. Причина — пандемия и сопутствующий экономический кризис. В то же время правительство с января изменяет налоговое законодательство, вводя новые виды сборов. Кроме того, повышаются такие налоги, как подоходный, «на богатство», увеличивается НДС на некоторые виды продуктов (например, на напитки с пониженным содержанием сахара), на транспортные средства, на страховые взносы и др.

КРАТКИЕ МЕТОДОЛОГИЧЕСКИЕ ПОЯСНЕН

КРАТКИЕ МЕТОДОЛОГИЧЕСКИЕ ПОЯСНЕНКРАТКИЕ МЕТОДОЛОГИЧЕСКИЕ ПОЯСНЕНИЯ

Система национальных счетов (СНС) представляет собой систему взаимосвязанных статистических показателей, построенную в виде определенного набора счетов и таблиц, характеризующих результаты экономической деятельности страны.

Индексы физического объема ВВП

определяются

путем деления стоимости ВВП в отчетном периоде, оцененной в ценах

базисного периода, на его стоимость в

базисном периоде. Базисный период обычно изменяют один раз в пять лет. На

практике большинство стран СНГ изменяют базисный период ежегодно в связи с тем,

что за год происходят существенные изменения в структуре экономики и цен.

Индексы физического объема ВВП в отчетном году по сравнению с предыдущим годом

при этом рассчитываются путем деления величины ВВП в отчетном году в ценах

предыдущего года на величину ВВП в

предыдущем

году. При исчислении индексов физического объема ВВП за длительные

периоды применяется метод цепных индексов.

При исчислении индексов физического объема ВВП за длительные

периоды применяется метод цепных индексов.

Расчет основных макроэкономических показателей (валового внутреннего продукта, продукции промышленности, сельского хозяйства, розничного товарооборота, платных услуг населению, денежных доходов населения) по странам СНГ на душу населения в процентах к средним данным по Содружеству производится в текущих ценах в российских рублях; данные пересчитываются по среднегодовым официальным курсам национальных валют к рублю, установленным центральными (национальными) банками стран СНГ; для расчета используется среднегодовая численность постоянного населения. Расчет внешнеторгового оборота производится в долларовом исчислении.

Резиденты

— институциональные единицы (юридические или

физические лица), имеющие центр экономического интереса на экономической

территории страны, т. е. владеющие недвижимым имуществом, осуществляющие или

намеревающиеся осуществлять свою деятельность на экономической территории страны

в течение длительного срока (не менее года).

е. владеющие недвижимым имуществом, осуществляющие или

намеревающиеся осуществлять свою деятельность на экономической территории страны

в течение длительного срока (не менее года).

Экономическая территория страны — территория, административно управляемая правительством данной страны, в пределах которой лица, товары и капиталы могут свободно перемещаться; она не включает территориальные анклавы других стран (посольства, военные базы и т. п.) или международных организаций, но включает анклавы данной страны на территории других стран.

Валовой

национальный доход (ВНД)

— сумма

первичных доходов, полученных резидентами за их участие в производстве ВВП

данной страны и стран остального мира. ВНД отличается от ВВП на величину

первичных доходов, полученных резидентами от остального мира, за вычетом

первичных доходов, выплаченных данной страной нерезидентам. Ранее ВНД назывался

валовым национальным продуктом (ВНП).

Ранее ВНД назывался

валовым национальным продуктом (ВНП).

Налоги на производство и импорт — это обязательные безвозмездные невозвратные платежи, взимаемые государством с производящих единиц в связи с производством, продажей и импортом товаров и услуг или использованием факторов производства. Они не включают налоги на прибыль или иные доходы, получаемые предприятием. Они состоят из налогов на продукты и других налогов на производство.

Налоги на продукты

— это налоги, взимаемые

пропорционально количеству или стоимости

товаров и услуг, производимых, продаваемых или импортируемых резидентами.

К ним относятся следующие наиболее распространенные

налоги: налог на добавленную стоимость (НДС) и налоги типа НДС, акцизы,

налоги на продажи, покупки и др., налоги на отдельные виды

услуг, налоги на экспорт и импорт и т. д.

д.

Другие налоги на производство — это налоги, связанные с использованием факторов производства, а также платежи за лицензии и разрешение заниматься какой-либо производственной деятельностью или другие обязательные платежи, уплата которых необходима для деятельности производящей единицы-резидента. Они могут выплачиваться за землю, основные фонды или рабочую силу, используемые в процессе производства, или за право осуществлять определенные виды деятельности или операции.

Чистые налоги — налоги за вычетом субсидий.

Субсидии

— это текущие безвозмездные

невозвратные платежи, которые государство производит предприятиям в связи

с производством, продажей или импортом товаров и услуг или использованием

факторов производства для проведения определенной экономической и социальной

политики. Они состоят из субсидий на продукты и других субсидий на производство.

Они состоят из субсидий на продукты и других субсидий на производство.

Субсидии на продукты — это субсидии, выплачиваемые пропорционально количеству или стоимости товаров и услуг, производимых, продаваемых или импортируемых резидентами. К ним относятся, например, регулярные возмещения предприятиям из государственного бюджета постоянных убытков, возникающих в результате того, что продажная цена на производимую ими продукцию устанавливается ниже средних издержек производства, субсидии на импорт и экспорт и др.

Прибыль

—

часть добавленной стоимости, которая остается у производителей (корпораций)

после вычета расходов, связанных с оплатой труда и уплатой чистых других налогов

на производство. Прибыль может быть определена на валовой и чистой основе, т.е.

до и после исключения потребления основного капитала.

Смешанный доход – часть добавленной стоимости некорпорированных предприятий домашних хозяйств, которая остается после вычета оплаты труда занятых в них наемных работников и чистых других налогов на производство. Он содержит элементы как вознаграждения за труд членов домашних хозяйств, являющихся владельцами некорпорированных предприятий, так и прибыли этих предприятий. Смешанный доход может быть определен на валовой и чистой основе, т.е. до и после исключения потребления основного капитала.

Бюджет – форма образования и расходования фонда денежных средств, предназначенных для финансового обеспечения задач и функций государства и местного самоуправления.

Консолидированный

(государственный) бюджет

– свод бюджетов всех уровней:

республиканского (федерального) и территориальных, включая местные бюджеты.

Доходы бюджета (консолидированного)– объединяют доходы республиканского (федерального) бюджета, бюджетов региональных и местных органов управления. Они охватывают налоги и аналогичные обязательные платежи юридических и физических лиц, неналоговые платежи (такие как поступления от продажи активов и от приватизации) и трансферты, полученные от других стран, а также международных организаций. Межбюджетные трансферты между отдельными уровнями управления не включаются.

Налог — обязательный платеж юридических и физических лиц в бюджет и внебюджетные фонды в определенных законом размерах и в установленные сроки.

Налог на прибыль

(доход) (предприятий и организаций) — объектом обложения налогом является

валовая прибыль предприятий (сумма прибыли от реализации продукции (работ,

услуг), основных фондов, иного имущества предприятия (организации) и доходов от

внереализационных операций, уменьшенных на сумму расходов по этим операциям).

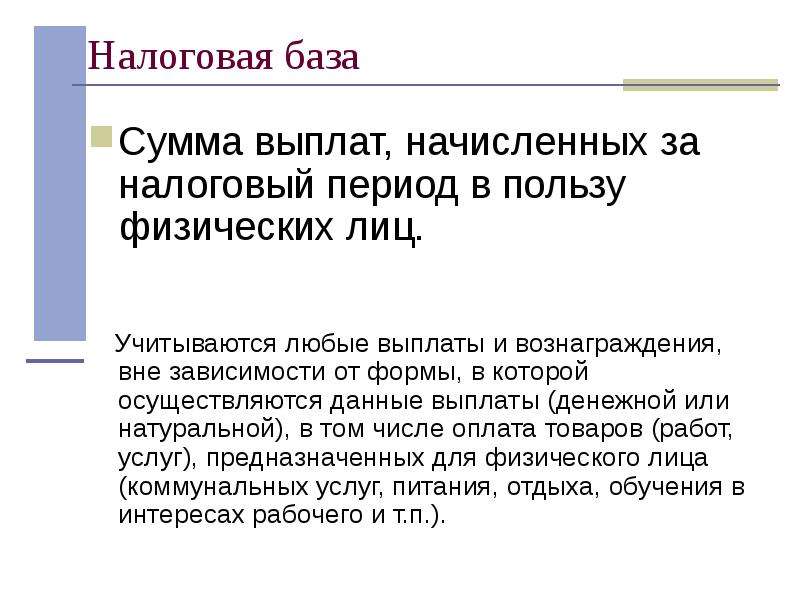

Подоходный налог с физических лиц — объектом налогообложения у физических лиц является совокупный доход, полученный в календарном году. При налогообложении учитывается совокупный доход, полученный как в денежной (национальной или иностранной валюте), так и в натуральной форме. Размер облагаемого совокупного годового дохода определяется в порядке и на условиях, устанавливаемых законом государства.

Налог на добавленную стоимость представляет собой изъятие в бюджет части добавленной стоимости, которая создается на всех стадиях производства и определяется как разница между стоимостью произведенных товаров и услуг и стоимостью товаров и услуг, полностью потребленных в процессе производства. Объектами налогообложения являются обороты по реализации товаров (работ, услуг) на территории государства.

Акцизы

—

косвенные налоги, включаемые в цену товара и оплачиваемые покупателем. Закон

государства устанавливает порядок обложения акцизами, как правило, реализуемых

винно-водочных изделий, табачных

изделий, ювелирных изделий и

некоторых других товаров.

Закон

государства устанавливает порядок обложения акцизами, как правило, реализуемых

винно-водочных изделий, табачных

изделий, ювелирных изделий и

некоторых других товаров.

Доходы от внешнеэкономической деятельности — это неналоговое поступление средств от централизованного экспорта и прочие поступления от внешнеэкономической деятельности. Они включают поступления по государственным кредитам, предоставляемым иностранным государствам; поступления в связи с осуществлением таможенного контроля и проведением таможенных процедур и прочие поступления.

Доходы от приватизации государственных, муниципальных предприятий и организаций — это вся выручка от продажи объектов приватизации и поступления, полученные в процессе приватизации.

Поступления от реализации

государственных займов и других ценных бумаг

включают

поступления от реализации облигаций внутренних выигрышных займов государств;

государственные казначейские обязательства, размещаемые среди населения;

государственные краткосрочные облигации; золотой сертификат; прочие поступления

и др.

Расходы на финансирование экономики — в их состав, в соответствии с действующей в государстве бюджетной классификацией, включаются расходы на отрасли, производящие товары и услуги. Основная масса этих расходов направляется на финансирование капитальных вложений в государственном секторе экономики и выдачу предприятиям разного рода дотаций.

Расходы на финансирование социально-культурных мероприятий – включают расходы на образование, культуру, медицину.

Расходы на национальную оборону

— охватывают расходы на

приобретение вооружений и военной техники, на текущее содержание армии и флота,

финансирование научно-исследовательских и опытно-конструкторских работ в военной

области, на военное строительство, выплату пенсий военнослужащим и т. д.

д.

Расходы на управление направлены на выполнение государством хозяйственно-организаторской функции, связаны с наличием специфическо-управленческой сферы деятельности.

Расходы на содержание правоохранительных органов, судов и органов прокуратуры — это расходы на содержание органов внутренних дел, органов безопасности, судов и органов прокуратуры.

Расходы на международную деятельность — это предоставление государственных кредитов иностранным государствам, платежи по государственным кредитам, полученным от иностранных государств, покупка валюты и др.

Внутренний государственный долг

– долговое обязательства органов государственного управления перед резидентами

страны, возникшие в связи с привлечением их средств на возвратной и возмездной

основе для выполнения различных государственных программ.

Внешний государственный долг – долговое обязательства органов государственного управления перед нерезидентами: международными финансовыми организациями, органами государственного управления других стран, иностранными банками и др.

Паритет покупательной способности

валюты (ППС) –

количество единиц валюты, необходимое для покупки товаров, эквивалентное тому,

что можно купить за одну единицу валюты сравниваемой (базовой) страны. ППС

определяется методом оценки отобранных репрезентативных товаров и услуг одной

страны в ценах другой страны (базисной) и последующего соотношения полученных

стоимостей наборов товаров с учетом структуры расходов на конечное использование

ВВП сопоставляемых стран. Для

систематизированного получения ППС на единой методологической основе ООН и

другие международные организации периодически

проводят международные сопоставления по большинству стран мира, что

позволяет на основе ППС исчислить ВВП разных стран в единой валюте и осуществить

международные сопоставления ВВП и других макроэкономических показателей.

Бюджетный дефицит — величина превышения расходов бюджета над его доходами.

Бюджетный профицит — величина превышения доходов бюджета над его расходами.

Страховые взносы — поступившая от страхователя плата за страхование, которую он обязан внести страховщику (страховой организации) в соответствии с договором страхования или законом.

Страховые выплаты — денежная сумма, которая выплачена страховщиком страхователю (застрахованному лицу, выгодоприобретателю или иным третьим лицам) при наступлении страховых случаев.

Страховые взносы и страховые выплаты исчисляются по методологии составления бухгалтерской и статистической отчетности страховых компаний.

Доходы и расходы страховых

компаний

— это показатели финансовых результатов

их деятельности и использования этих результатов, исчисляемые по методологии

составления бухгалтерской и статистической отчетностей страховых компаний.

Кредитные вложения в экономику – остаток задолженности, включая просроченную, юридических и физи-ческих лиц перед кредитными организациями по всем кредитам (включая кредиты органам государственной власти всех уровней) иностранным государствам, государственным внебюджетным фондам, нерезидентам, в валюте государства, иностранной валюте и драгоценных металлах.

Остатки ссуд банков относятся к краткосрочным и долгосрочным ссудам по состоянию на конец периода. Остаток ссуд на конец периода равняется остатку ссуд на начало периода плюс ссуды, выданные за отчетный период, минус погашенные ссуды.

Краткосрочные кредиты предоставляются банками на пополнение собственных оборотных средств.

Долгосрочные кредиты

предоставляются банками предприятиям и организациям на затраты по

расширен-ному воспроизводству основных фондов, а также населению на жилищное

строительство, хозяйственное обзаве-дение и другие аналогичные цели.

Экспорт товаров

-

стоимость товаров, вывезенных с

экономической территории данной страны, в результате чего сокращаются

материальные ресурсы резидентов данной страны. Главным критерием для регистрации

экспорта является смена собственности, на практике в таможенной статистике в

качестве такого критерия используется факт пересечения границы страны. Экспорт

оценивается в ценах ФОБ (порт страны-экспортера) или ДАФ (граница

страны-экспортера).

FOB (Free

on

Board

– франко–борт судна страны–экспортера), включающим стоимость товара, все расходы

по транспортировке до порта погрузки, а также все налоги и сборы, которые

полагается уплатить, чтобы товар мог быть погружен на борт. Пересчет экспорта в

доллары США производится по курсу, котируемому центральным банком страны на день

принятия грузовой таможенной декларации.

В качестве классификатора экспортируемых товаров применяется Товарная номенклатура внешнеэкономической деятельности Содружества Независимых Государств (ТН ВЭД СНГ).

Импорт товаров

—

стоимость товаров, ввезенных на экономическую территорию данной страны, в

результате чего увеличиваются материальные ресурсы резидентов данной страны.

Главным критерием для регистрации импорта является смена собственности, на

практике в таможенной статистике в качестве такого критерия используется факт

пересечения границы страны. Импорт оценивается в ценах СИФ (порт

страны-импортера) или СИП (пункт назначения на границе страны–импортера).

CIF

(Cost,

Insurance

and

Freight),

включающим стоимость товара, расходы по страхованию и транспортировке товара до

границы страны-импортера. Пересчет импорта в доллары США производится по курсу,

котируемому центральным банком страны на день принятия грузовой таможенной

декларации.

В качестве классификатора импортируемых товаров, применяется Товарная номенклатура внешнеэкономической деятельности Содружества Независимых Государств (ТН ВЭД СНГ).

Отправлено почтовой корреспонденции (число исходящих почтовых отправлений) — письма, включая почтовые карточки и бандероли, посылки (обыкновенные и с указанием стоимости), периодические издания (газеты и журналы), доставленные подписчикам и поступившие в розничную сеть распространения печати.

Отправленные телеграммы учитываются как платные, так и служебные, а также переводные и телеграммы «переговор». Включаются все

отправленные телеграммы, в том числе переданные по телефону, телетайпу или

поданные у операционных окон почтовых предприятий.

Число предоставленных междугородных телефонных разговоров — включаются состоявшиеся исходящие междугородные телефонные разговоры (внутренние и международные) при соединении абонентов вручную, полуавтоматически, автоматически, оплачиваемые и без оплаты (служебные). Количество разговоров с междугородных телефонных автоматов определяется по показателям счетчиков, а при отсутствии счетчиков — пересчетом суммы доходов в количество разговоров через средний тариф.

Число телефонных аппаратов (включая таксофоны) телефонной

сети общего пользования или имеющих на нее выход

—

включаются

телефонные аппараты, присоединенные

к телефонным станциям городской и сельской телефонной сети

общего пользования

министерств связи и телефонные аппараты, имеющие выход на сеть общего

пользования, присоединенные к станциям,

принадлежащим другим

ведомствам и организациям. В общем

количестве телефонных аппаратов учитываются все основные

и дополнительные

телефонные аппараты,

установленные в квартирах,

таксофоны (местные и универсальные), аппараты учреждений, организаций,

предприятий (прямые, спаренные, коллективного пользования, параллельные), по

которым можно соединиться с абонентами сети общего пользования. Из общего

числа телефонных аппаратов выделяются домашние (установленные в

квартирах, собственных домах).

В общем

количестве телефонных аппаратов учитываются все основные

и дополнительные

телефонные аппараты,

установленные в квартирах,

таксофоны (местные и универсальные), аппараты учреждений, организаций,

предприятий (прямые, спаренные, коллективного пользования, параллельные), по

которым можно соединиться с абонентами сети общего пользования. Из общего

числа телефонных аппаратов выделяются домашние (установленные в

квартирах, собственных домах).

Пейджер — приемник системы персонального радиовызова.

Сотовая связь

— мобильная

система радиотелефонной

связи. Принцип действия этой системы заключается в том, что принимающие

станции с выходом на АТС подобно пчелиным сотам покрывают

город (район). По мере перемещения владельца сотового радиотелефона он

автоматически переключается с одной станции на другую.

Интернет — глобальная информационная сеть (система соединенных компьютерных сетей мирового масштаба), упрощающая предоставление услуг по обмену информацией.

Электронная почта — высокоскоростная передача информации, подготовленной или обрабатываемой на входе средствами вычислительной техники, по каналам электросвязи с промежуточным накоплением в «электронных почтовых ящиках».

Включаются услуги, предоставляемые предприятиями (организациями), независимо от ведомственной подчиненности и формы собственности, гражданам для удовлетворения их социально-бытовых, культурных, лечебно-оздоровительных, правовых и других потребностей.

Объем платных услуг через все каналы реализации включает, наряду с этим, объемы

услуг, предоставляемые некорпоративными предприятиями (принадлежащими домашним

хозяйствам, которые осуществляют производство услуг для последующей реализации

на рынке) и физическими лицами, занимающимися предпринимательской деятельностью

без образования юридического лица (зарегистрированные и незарегистрированные).

В общий объем платных услуг не включается выручка от продажи населению по месту работы лесных, строительных и других материалов, а учитывается в объеме розничного товарооборота.

Индексы физического объема товарооборота и реализации населению платных услуг (в том числе бытовых) исчислены путем сопоставления величины товарооборота (услуг) за отчетный и базисный периоды в постоянных ценах; индексы физического объема за длительный период (например к 2000 году) исчислены цепным методом, т.е. путем перемножения годовых индексов.

Данные

о

миграции получают в результате разработки поступающих от органов

внутренних дел документов статистического учета прибытия и убытия, которые

составляются при регистрации населения по месту жительства. Понятие “прибывшие”

и “выбывшие” характеризуют миграцию с некоторой условностью, поскольку один и

тот же человек может в течение года сменить место постоянного жительства не один

раз. Основную часть мигрантов составляют лица, меняющие местожительство в

пределах своей страны.

Понятие “прибывшие”

и “выбывшие” характеризуют миграцию с некоторой условностью, поскольку один и

тот же человек может в течение года сменить место постоянного жительства не один

раз. Основную часть мигрантов составляют лица, меняющие местожительство в

пределах своей страны.

Численность занятых в экономике

включает как работающих по

найму (независимо от того, была ли это постоянная, временная, сезонная,

случайная или разовая работа), так и работающих не по найму во всех секторах

экономики. Таким образом, эта категория включает лиц, работающих в

государственных предприятиях и организациях; в кооперативах всех видов; в

частных предприятиях и предприятиях со смешанной формой собственности; в

фермерских (крестьянских) хозяйствах, а также занятых индивидуальной трудовой

деятельностью, в личном подсобном хозяйстве и у отдельных лиц (семей) в качестве

домашней прислуги. При этом учитываются как фактически работающие, так и

временно отсутствующие на работе по каким-либо причинам (из-за болезни, отпуска

и др.).

При этом учитываются как фактически работающие, так и

временно отсутствующие на работе по каким-либо причинам (из-за болезни, отпуска

и др.).

Данные о занятом населении приведены включая иммигрантов и иностранных работников, занятых в экономике. Численность иностранных граждан, привлеченных на работу в страны Содружества в 2007 году, по предварительным данным, составила более двух миллионов человек. По оценке, фактическая численность трудовых мигрантов (включая нелегалов) значительно превышает официальные данные миграционных служб и других ведомств.

Коэффициент фондов

определяется как соотношение между среднедушевыми доходами (расходами),

исчисленными по 10% высокодоходного и 10% малообеспеченного населения.

Распределение общего фонда денежных доходов (располагаемых ресурсов) домашних хозяйств по 20% группам населения отражает неравномерность распределения доходов между отдельными группами населения. Определяется как процентное отношение объема денежных доходов, приходящегося на каждую 20% группу населения, к общему объему денежных доходов.

Величина прожиточного минимума представляет собой стоимостную оценку нормативной потребительской корзины, а также расходы на налоги и обязательные платежи. Нормативная потребительская корзина включает в себя минимальный набор продуктов питания, необходимых для сохранения здоровья человека и поддержания его жизнедеятельности, непродовольственных товаров и услуг; разрабатывается для основных социально-демогра-фических групп населения и утверждается законодательно. Стоимостная оценка натурального набора по каждой группе товаров производится по средним ценам регистрации.

Домохозяйство (домашнее хозяйство при переписи населения) — это группа совместно проживающих в жилищной единице лиц, ведущих общее хозяйство, то есть полностью или частично объединивших свои индивидуальные бюджеты в части совместных расходов на питание, бытовые нужды или в целом имеющие общий бюджет и подчиняющиеся общим правилам, как связанных, так и не связанных отношениями родства.

Персонал, занятый исследованиями и разработками – совокупность лиц, чья творческая деятельность, осуществляемая на систематической основе, направлена на увеличение суммы научных знаний и поиск новых областей применения этих знаний, а также занятых оказанием прямых услуг, связанных с выполнением исследований и разработок. В статистике персонал, занятый исследованиями и разработками, учитывается как списочный состав работников организаций (соответствующих подразделений высших учебных заведений, промышленных организаций и др.), выполняющих исследования и разработки, по состоянию на конец года.

В составе персонала, занятого исследованиями и разработками, выделяются четыре категории: исследователи, техники, вспомогательный и прочий персонал.

Исследователи – работники, профессионально занимающиеся исследованиями и разработками и непосредственно осуществляющие создание новых знаний, продуктов, методов и систем, а также осуществляющие управление указанными видами деятельности. Исследователи обычно имеют высшее образование.

Техники – работники, которые участвуют в проведении научных исследований и разработок, выполняя технические функции, как правило, под руководством исследователей.

Вспомогательный персонал – охватывает работников, выполняющих вспомогательные функции, связанные с проведением исследований и разработок: работники планово-экономических, финансовых подразделений, патентных служб, подразделений научно-технической информации, научно-технических библиотек; рабочие, осуществляющие наладку, монтаж, обслуживание и ремонт научного оборудования и приборов, рабочие опытных (экспериментальных) производств, лаборанты, не имеющие высшего и среднего специального образования.

К общему количеству уловленных (обезвреженных) вредных веществ из отходящих газов относится фактическое количество загрязняющих атмосферу продуктов, уловленных и (или) обезвреженных с использованием пылегазоочистных установок на предприятиях. К ним не относятся вещества, которые используются в технологических процессах производства продукции в качестве сырья или полуфабрикатов, как это изначально предусматривалось в проектах данной технологии.

Использование воды (водопотребление) — использование для удовлетворения хозяйственных нужд вод всех видов (поверхностных, подземных, пластовых, шахтных, морских и др.), полученных как из водозаборов, принадлежащих предприятию, так и коммунальных водопроводов и иных водохозяйственных систем. В состав водопотребления не включается величина оборотного и последовательного (повторного) использования сточных вод (за исключением воды, поступившей на подпитку (возмещения) потерь в эти оборотные и последовательные водохозяйственные системы), а также коллекторно-дренажных стоков.

Потери воды при транспортировке — потери воды от места забора до места потребления (использования) на испарение, фильтрацию, утечки и др. Сюда не включаются объемы воды, переданной для использования стороннему потребителю.

Социальная сущность и функции налога Текст научной статьи по специальности «Политологические науки»

УДК 336.22

Глухов Владимир Владимирович Глухов Егор Владимирович

Дальневосточный федеральный университет Россия. Владивосток

Социальная сущность и функции налога

Несмотря на продолжительное теоретическое обобщение различных аспектов налогообложения, пока не сложилось единой, целостной концепции, однозначно описывающей социальную роль и значение налога как инструмента органов публичной власти для нивелирования дифференциации доходов среди разных по своему материальному положению категорий населения. Первичность фискальной функции налогов искажает иерархию выполнения ими своих функций, последовательность и соподчиненность, превалирует над использованием их социальной сущности для разрешений социально-экономических противоречий современного российского общества.

Ключевые слова и словосочетания: государство, социальная сущность и функции налогов, налогоплательщики, социальные противоречия.

С тех пор как в силу определенных экономических, политических или иных причин индивиды проживают совместно, образуя территориальные образования, именуемые государством, органы публичной власти, выступающие от его имени, предоставляют населению определенный вид услуг, направленный на поддержание целостности всего общества, получая взамен различные виды обязательных платежей.

Перечень услуг, предоставляемых государством как для личного, так и коллективного потребления достаточно разнообразен, и распространяется на наиболее затратные и важные социально значимые стороны обеспечения жизнедеятельности общества. В соответствии с теорией экономической науки финансовые взаимоотношения, возникающие между населением как основным налогоплательщиком и государством (поставляющим в эквиваленте поступившим налогам услуги, называемые общественными благами), должны быть замкнутыми. На самом деле это не совсем верно, т.к. не всегда в распоряжении государства находится достаточное количество ресурсов для подготовки, осуществления и предоставления соответствующих услуг, необходимых для обеспечения жизнедеятельности общества. Однако любая услуга со стороны государства, в каком бы виде и в каком направлении жизне-

24

деятельности общества она ни предоставлялась, требует наличия соответствующих денежных ресурсов, необходимых для её качественной реализации.

В условиях ограниченности собственных средств для более полной и комплексной реализации предоставляемых услуг, государство вынуждено привлекать сторонние денежные ресурсы, в основном в виде налогов, основным плательщиком которых является частный, негосударственный сектор экономики.

Для регулярного обеспечения денежными ресурсами органы публичной власти от имени государства целенаправленно реализуют управление фискальной политикой, однако насколько она будет конструктивна, последовательна и на что будет направлена, зависит от степени развития самого общества и от целей, которые оно ставит перед собой.

Вопрос о том, в какой степени налоги могут быть инструментом государства для разрешения социальных противоречий, как и эффективность их использования, привлекал и привлекает к себе внимание исследователей разных научных школ и характеризуется плюрализмом различных теоретических концепций и многообразием авторских подходов со свойственной им спецификой.

Ученые различных стран и эпох активно изучали природу и сущность налогов, возможности совершенствования системы их сбора, основные принципы и методологические подходы и т.д., которые были положены в основу фискальной и налоговой политики и определили развитие теоретических и практических аспектов налогообложения. Однако, несмотря на продолжительное теоретическое обобщение различных аспектов налогообложения, пока не сложилось единой, целостной концепции, однозначно описывающей роль и значение налога как формы разрешения социальных противоречий и как инструмента органов публичной власти для нивелирования дифференциации доходов среди разных по своему материальному положению категорий населения.

Актуальность исследования вопросов социальной сущности и функций налогов, равно как и использование их в качестве инструмента государственной политики для разрешения социальных противоречий, обусловлена необходимостью изучения влияния процессов налогообложения на нивелирование социально-экономического различия в доходах населения Российской Федерации и их направленностью на достижение однородности поляризованного российского общества.

Осознание социальной сущности налогов происходило одновременно с развитием их теоретического исследования, роли и значения в жизни общества, которое в целях предотвращения революционных потрясений

25

было напрямую заинтересовано в поиске компромисса между интересами различных по своему материальному положению категорий населения.

В этом случае налог принимает объективно обусловленную форму разрешения социальных противоречий, причины возникновения которых являются областью исследования различных наук — права, политологии, социологии, философии, экономики и т.д.

Ещё И. Озеров отмечал, что вырастает воззрение на налог как на орудие экономических и социальных реформ и особенно подчеркивается роль налога как социального реформатора в целях перераспределения имущества, поддержания одних форм промышленности и развития других [3].

Со сменой общественно-экономических формаций изменялась соответствующая им форма государственного устройства, фискальная и налоговая политика, количество и вид обязательных платежей, социальные противоречия и подходы к их разрешению.

Большинство современных государств сегодня находятся в состоянии неоднозначного выбора, каким образом действующая система налогообложения может помочь в достижении равновесия между интересами органов публичной власти и общества.

Эта задача рассматривается с нескольких позиций.

Во-первых, поиск компромисса между интересами вышестоящих и нижестоящих уровней публичной власти — между федеральным центром и подчиненными ему территориальными субъектами, в части распределения налоговой нагрузки и соотношения с ней финансирования региональных и национальных социальных программ и проектов.

Во-вторых, соотношение экономических интересов государства и налогоплательщиков (юридических и физических лиц).

В-третьих, соотношение интересов высоко- и низкодоходных категорий населения посредством использования налогов как формы разрешения социальных противоречий.

Экономические отношения, возникающие между государством и налогоплательщиками в процессе уплаты обязательных платежей, формируют модели экономического поведения разных социальных групп на всех стадиях воспроизводственного процесса.

Возникновение новых противоречий, связанных с действием существующего налогообложения, и поиск возможных способов их разрешения были вызваны необходимостью государства осуществлять финансирование социальных расходов и потребностью обеспечения их доходными источниками и перераспределением имеющихся ресурсов.

При этом нерешенным остается главное противоречие — соответствие оплаты труда отдельных категорий населения затрачиваемым усилиям,

26

способностям, квалификации и социальному статусу, что само по себе не является чем-то новым и сформулировано достаточно давно.

Однако неординарность этого социального противоречия для современного российского общества заключается в том, что использование налога как формы для его разрешения может быть основой реформирования экономики России.

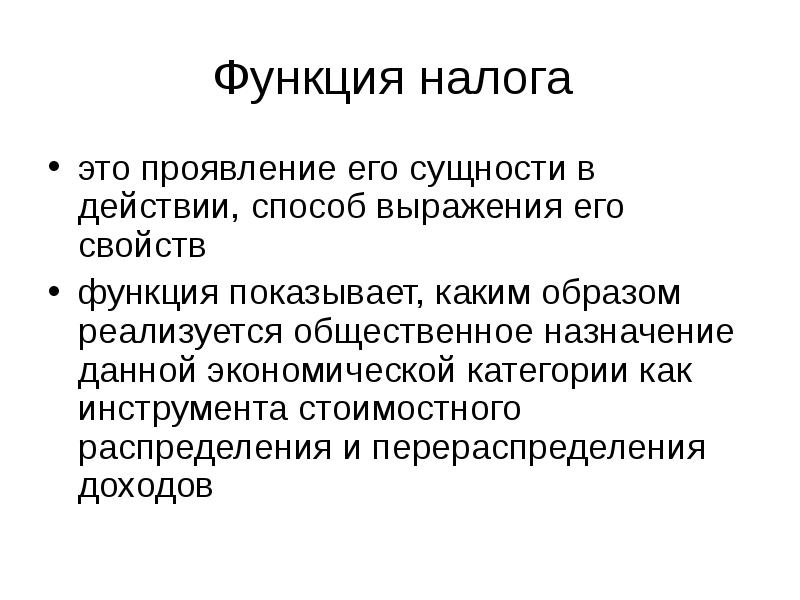

Сущность обязательных платежей проявляется в признаках, функциях, роли, которые они осуществляют, и результатах, которые могут быть достигнуты благодаря их функционированию. Относительно налогов мнение авторов о количестве их функций весьма разнообразно: от одной (фискальной), двух (фискальной и регулирующей), трех (регулирующей, распределительной, контрольной) и более (некоторые ученые рассматривают бюджетообразующую, бюджетную, обременительную, политико-экономическую, поощрительную, производственную, социальную, стабилизирующую, стимулирующую, экономическую и др.).

В то же время при анализе и рассмотрении всех представленных функций налога следует отметить условность их разделения по составным элементам, и некоторые из них не имеют под собой научного и теоретического обоснования, чтобы отнести их к объективным функциям.

Как деньги и финансы, сами налоги ничего не распределяют и не контролируют. За каждой из их функций стоит плательщик — юридическое или физическое лицо, осуществляющее соответствующие действия и руководствующееся собственными предпочтениями и интересами, самостоятельно принимающее решение, в каком объеме, в какие сроки и как проводить соответствующие выплаты, контроль, распределение, регулирование, инвестирование и т.д. [7]

Следовательно, если не идентифицировать объект налогообложения, невозможно организовать процесс сбора налогов.

Для эффективной реализации на практике социальной сущности налогов необходимо определиться в количестве предписываемых им функций и последовательности их реализации в интересах не только всего государства, но и персонифицированного плательщика.

Очередность или ранжирование функций налога связана с реализацией его фискальной функции, первичность которой логична и неоспорима, т.к. в случае её невыполнения невозможна реализация и остальных функций налогообложения.

Предназначение фискальной функции налогов заключается в создании материальной основы для функционирования органов публичной власти посредством централизованного аккумулирования обязательных платежей в

27

бюджетах различных уровней, которое предоставляет государству возможность осуществлять широкий спектр социальных программ и проектов.

И в данном случае налогообложение выступает как социальная деятельность государства, направленная на регулирование процессов распределения результатов хозяйственной деятельности юридических и физических лиц. Но как раз первичность и направленность фискальной функции налогов искажает иерархию выполнения ими своих функций, их последовательность и соподчиненность, превалирует над использованием их социального предназначения и препятствует применению в качестве инструмента регулирования социально-экономических противоречий современного российского общества.

Реализация фискальной функции налогов в процессе аккумулирования обязательных платежей должна раскрываться с помощью их социальной функции, помогающей понять цели и задачи, стоящие перед органами публичной власти, в иерархии интересов, которые ставит перед собой государство.

М. Лерой отмечает, что исторически государственный налог появился в Европе и отождествлялся преимущественно с финансовой функцией, которая была и осталась интервенционистской.

В свою очередь, социальная функция налогообложения направлена на перераспределение доходов, вследствие чего меняются социальное расслоение общества, структура социальных групп, модели поведения населения и жизненные ценности.

Несмотря на особенности неолиберальной политики, направленной на сокращение налогов, их социальная функция остается неизменной [8].

Одна из важнейших задач государства на современном этапе в области налогообложения состоит в нахождении оптимального соотношения его экономической эффективности и социальной справедливости, основой для формирования которых выступает экономическая сущность налога. Экономическая эффективность находится в тесной связи с фискальной функцией налога, тогда как социальная направленность экономики находит свое отражение в проявлении его социальной функции [2].

Однако, выполняя свою фискальную сущность, налоги практически не реализуют социальную функцию, утратившую в настоящее время своё истинное значение, т.к. её фактически заменяет распределительная функция, которая посредством реализуемой налоговой политики частично перераспределяет аккумулированные обязательные платежи со всех налогоплательщиков. По мнению И. Юрзиновой, смысл распределительной (или социальной) функции налогов не претерпел сколько-нибудь значительных изменений со времени выделения её экономистами в качестве специфической функции налогов. С усилением социальной направленности государст-

28

венного регулирования экономики роль налогов именно с точки зрения социально-перераспределительного аспекта неизменно возрастает [4].

Следовательно, налоги, реализуя свою основную функцию — фискальную, обеспечивающую общество денежными ресурсами для его стабильного развития и функционирования всех социальных институтов, должны рассматриваться как форма и способ разрешения существующих социальных противоречий.

Государство как объединяющее целое перераспределяет собранные налоги между членами общества, направляет их часть на различные социальные программы, призванные стабилизировать положение социально незащищенных (неконкурентных) категорий населения для достижения однородности поляризованного российского общества. Но реализация социальных программ это не функция налогов, а функция государства, которое самостоятельно распоряжается денежными ресурсами, аккумулированными не только за счет налоговой, но и за счет фискальной политики.

Таким образом, в условиях российской действительности налоги реализуют только фискальную функцию, которая при аккумулировании обязательных платежей подавляет все остальные их функции, не имеющие прямой взаимосвязи с реализуемыми социальными программами, и, следовательно, не выполняют своё социальное предназначение.

В связи с этим необходимо учитывать, какие цели и задачи ставят перед собой органы публичной власти, определяя уровень поступления налогов в бюджетную систему, проецируя в основе управления налоговой политикой только перераспределение поступающих денежных ресурсов.

Как правило, широкий перечень социальных программ существует в государствах с высоким уровнем налогообложения, за счет которого они реализуются. При этом большое значение в реализации социально-ориентированного налогообложения играет степень вмешательства государства в экономические процессы. Неолиберальные реформы налогообложения, проведенные с 1980 г. в некоторых странах с развитой демократией, привели к изменению действующих налоговых ставок, заметно усилили тенденцию к увеличению доли социальной составляющей в реализуемой налоговой политике.

Налоги всё чаще используются в качестве инструмента регулирования государственной экономической и социальной политики. В целях достижения социальной справедливости население с высоким уровнем дохода облагается гораздо большими налогами, чем граждане с низким уровнем дохода [5, 6].

К примеру, в странах Северной Европы, Швейцарии, с сильной социальной ориентацией государственного регулирования экономики, официальная

29

трактовка социальной функции налога заключается в том, что налоги представляют собой плату за социальную стабильность со стороны части населения с высокими доходами в пользу населения с невысокими доходами [4].

В то же время глобализация и интернационализация отношений, трансграничные процессы перемещения рынков труда и капитала оказывают большое влияние на формирование национальных экономик различных государств, реализацию в них фискальной и налоговой политики, финансирование социальных программ.

Сегодня одним из наиболее активно дискутируемых вопросов в глобализации экономических отношений является обсуждение действующих норм налогообложения в различных государствах.

Интернационализация национальных экономик увеличивает мобильность и доступность международных рынков капитала для собственников финансовых ресурсов, что в свою очередь заставляет государства конкурировать за транснациональные инвестиции посредством предоставления налоговых льгот.

Вследствие этого большинство государств вынуждено перестраивать свои налоговые системы, оптимизировать налоговое бремя в целях эффективной конкуренции в условиях новой мировой финансовой архитектуры.

В результате переопределения денежных потоков может произойти сокращение финансовых возможностей определенных государств, что, в конечном счете, вызовет уменьшение финансирования социальных программ и будет негативно влиять на их реализацию.

Существует опасность, что мобильность капитала может привести к его оттоку из стран с высоким уровнем налогообложения в страны с более низкими налоговыми ставками в таких больших масштабах, что лишит эти государства налоговой базы и, как следствие, приведет к сокращению финансирования системы социального обеспечения [9]. Однако не стоит возлагать надежды на то, что именно социальная сущность налогов может быть панацеей для достижения однородности поляризованного общества.

Тезис о том, что со стороны государства необходима поддержка неконкурентных категорий населений, не вызывает сомнений, но использование налогов в качестве формы разрешения социальных противоречий современного российского общества не всегда соответствует эффективности полученных результатов.

Необходимо пересмотреть подход к предоставлению различных государственных социальных трансфертов населению, которые помимо своей очевидной социальной направленности имеют негативную сторону.

Следует признать существование категорий населения, не имеющих или не высказывающих желания проявлять трудовую активность и адаптацию

30

к условиям рыночной экономики. В определенной степени социальная функция налога приводит к развитию социального иждивенчества и паразитизма среди получателей, заинтересованных в продолжении получения государственной поддержки и не мотивированных на трудоустройство в различных отраслях экономики, различных льгот и государственных трансфертов, их постоянному ожиданию и зависимости от внешней материальной поддержки, использованию результатов чужого труда.

Отдельные категории граждан могут злоупотреблять своим правом получения социальных выплат, осознанно не трудоустраиваясь.

Кроме того, возможны отрицательные методы «оптимизации получения государственных трансфертов», направленные на использование форм социальной поддержки в зависимости от семейного положения получателей, в целях увеличения количества получателей предоставляемых пособий, что приводит к «фиктивным» разводам, раздельному проживанию членов семьи и т.д. Независимое жизнеобеспечение представляет «позитивную» форму адаптации, предполагающую самореализацию индивида, участие в общественном производстве, создание материальных и духовных ценностей. Использование чужих ресурсов, если и предполагает адаптацию (выражающуюся в повышении жизненного уровня и/или в удовлетворенности индивида средой), то в её ущербной, «негативной» форме, деструктивной для личности или общества в целом [1]. Аналогичные процессы, связанные с наличием экономического неравенства среди различных категорий населения, характерны не только для России, но и для других стран, и нашли своё отражение в соответствующих теоретических исследованиях и научных работах с учетом национальной и иной специфики.

Несмотря на относительную изученность налогов, необходимость проведения дальнейших исследований в этой области обусловлена тем, что до сих пор пока не выработана четкая концепция, взаимоувязывающая их социально-экономическое значение и роль в развитии общества, а также фискальную сущность государственной политики.

Не достаточно в полном объеме исследованы вопросы влияния налогообложения на поведение основных плательщиков — физических лиц, формы и способы вовлечения населения в формирование доходных источников госбюджета, взаимосвязь налогов и предоставляемых льгот в распределительных процессах и др., как и роль государства в сокращении дифференциации доходов различных по своему материальному благополучию категорий населения.

На основании вышеизложенного необходимо сделать вывод, что в современном обществе налоги должны представлять собой инструмент органов публичной власти, направленный на нивелирование социальных про-

31

тиворечий между высоко- и низкодоходными категориями населения и на уменьшение дифференциации в социально-экономическом развитии регионов.

Сегодня необходимо переосмысление значения социальной сущности и функций налога, взаимоувязанных с формированием государственной политики, направленной на превращение налогоплательщиков из «обезличенного объекта налогообложения» в союзников органов публичной власти, заинтересованных в успешной реализации проводимых налоговых преобразований, повышении благосостояния современного российского общества и разрешении существующих социально-экономических противоречий.

1. Балабанова К.С. Социально-экономическая зависимость и социальный паразитизм как формы адаптации к социально-экономическим условиям [Электронный ресурс] / К.С. Балабанова. Режим доступа: http ://ecsocman.hse.ru/data/690/692/1219/001 .BALABANOVA.pdf